Las instituciones financieras han aprendido por fin a convivir con la volatilidad del Bitcoin. La razón es sencilla: la volatilidad es medible y, mediante estrategias sofisticadas, gestionable. Sin embargo, lo que sigue frenando las grandes asignaciones de capital no es la fluctuación de precios, sino el riesgo de "mover el mercado" durante la entrada o la salida.

Un fondo puede cubrirse contra las fluctuaciones de precios con opciones o futuros, pero no hay cobertura para el coste generado por un libro de órdenes delgado, el exceso de diferenciales o el slippage visible durante un reequilibrio. En resumen: la liquidez importa más que los titulares. Es la capacidad del mercado para absorber operaciones a un coste predecible.

La capa spot: profundidad y capacidad de "relleno"

El primer nivel de análisis es la ejecución spot. A menudo nos fijamos simplemente en el spread de compra-venta (la diferencia entre el mejor precio de compra y de venta), pero esto puede ser engañoso. Un diferencial puede parecer estrecho incluso cuando el mercado subyacente es delgado.

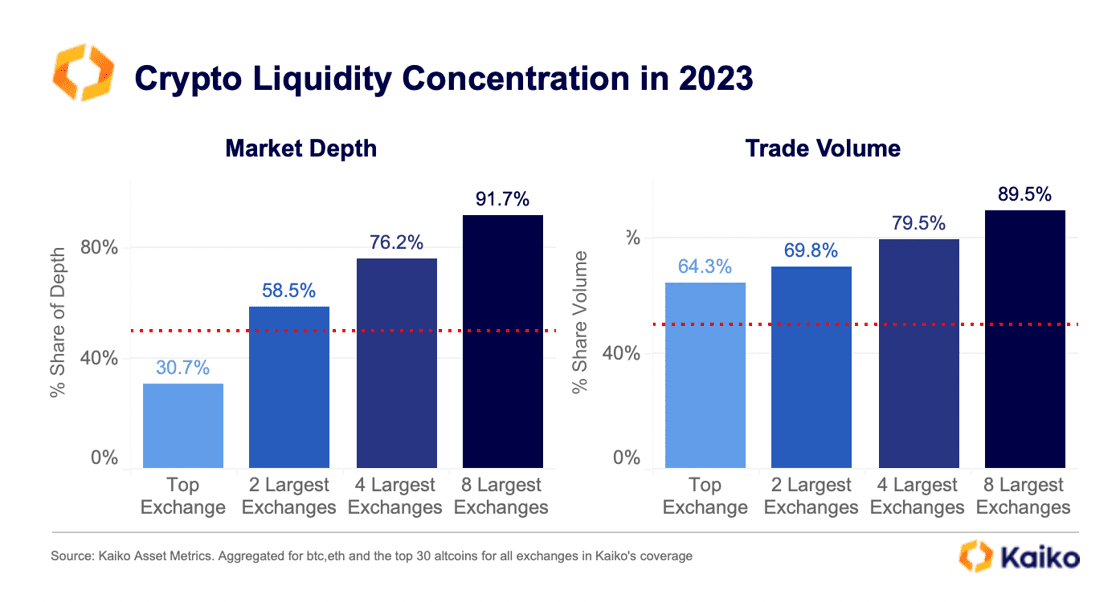

Investigaciones del sector, como las realizadas por Kaiko, sugieren vigilar la profundidad del mercado al 1%: la cantidad total de liquidez disponible dentro del 1% del precio medio. Cuando esta profundidad disminuye, incluso un tamaño de orden pequeño puede provocar movimientos de precios desproporcionados. Otro factor crucial es el "rellenado": la rapidez con la que la liquidez vuelve al libro de órdenes después de una gran operación. Los mercados resistentes se distinguen de los frágiles precisamente por esta capacidad de rellenarse inmediatamente.

El factor tiempo: la liquidez no es constante

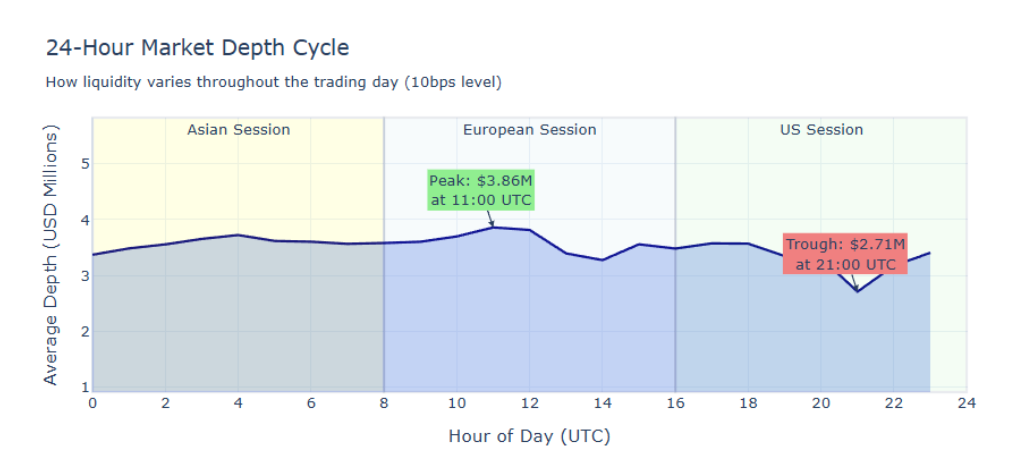

Aunque Bitcoin se negocia las 24 horas del día, la liquidez institucional no se distribuye uniformemente. Los datos de Amberdata muestran ritmos intradiarios y semanales: la profundidad del mercado tiende a reducirse drásticamente fuera de los horarios de oficina que se solapan entre los grandes centros financieros.

Esto significa que un mercado puede parecer sólido durante la sesión de Nueva York o Londres, para volverse mecánicamente frágil durante la noche o el fin de semana. Análisis recientes indican que caídas del 30% en la profundidad agregada cerca de niveles de precios psicológicos (los llamados "números redondos") hacen que el mercado sea extremadamente sensible, convirtiendo simples flujos en violentos acontecimientos de precios.

Derivados y ETF: transmisores de estrés

Cuando el mercado al contado se reduce, los derivados ganan más peso. Los swaps perpetuos y los futuros pueden concentrar el apalancamiento; si los tipos de financiación suben demasiado, el posicionamiento se vuelve conglomerado y vulnerable. En el caso de las liquidaciones forzosas, éstas se ejecutan como órdenes de mercado, provocando "huecos" de precios si falta liquidez al contado.

Los ETFs desempeñan un papel ambivalente. Crean un mercado secundario en el que los inversores pueden negociar acciones sin tocar directamente el Bitcoin subyacente. Sin embargo, los grandes flujos unidireccionales obligan a los participantes autorizados a crear o canjear operaciones que inevitablemente se extienden al mercado al contado, lo que aumenta la presión si los canales de suministro son estrechos.

Stablecoin: la infraestructura del efectivo invisible

El último pilar es la movilidad del efectivo. Las instituciones no sólo necesitan liquidez en BTC, sino también "raíles" fiables para mover las garantías y el efectivo. Hoy en día, las stablecoins están en el corazón de este sistema.

La liquidez está cada vez más determinada por la normativa: el capital tiende a concentrarse donde las stablecoins están reguladas y los canales de salida son seguros. Si la liquidez es abundante en una plataforma que una institución no puede utilizar por razones de cumplimiento, para ese inversor esa liquidez simplemente no existe.

Conclusión: Medida sin conjeturas

Para entender si el mercado está madurando, hay que mirar los datos:

- Profundidad al 1% en las principales bolsas.

- Deslizamiento estandarizado para órdenes de tamaño fijo.

- Tasas de financiación de contratos perpetuos como termómetro del apalancamiento.

- Volúmenes de ETFs cruzados con datos de creación/redención.

Si estas capas mejoran al unísono, Bitcoin se convierte en un activo ampliamente negociable. Si no es así, las instituciones seguirán comprando, pero con extrema cautela, refugiándose en instrumentos derivados y tratando las horas de baja liquidez como zonas de alto riesgo.